Bolagisering

När en golfklubb lägger över golfverksamhet och golfbanedrift i ett aktiebolag som ägs av golfklubben brukar det kallas bolagisering av golfklubbens verksamhet.

Nyttan och effekten av en bolagisering kan variera från klubb till klubb. Det är många bedömningar som behöver göras och regler att överväga innan en bolagisering genomförs.

Många bedömningar och överväganden krävs innan ett beslut om bolagisering.

Det är viktigt att tänka igenom vad man vill uppnå med en bolagisering. Ska stora investeringar göras i anläggningen kommande år? Handlar det om att få möjlighet till momsavdrag i den löpande verksamheten? Finns det olika intressenter bakom ett aktiebolag som vill driva golfverksamhet och golfbanedrift?

Oavsett vilket skäl som ligger bakom en eventuell bolagisering är det viktigt att noga analysera såväl organisatoriska som skatte- och momsmässiga effekter för verksamheten i både golfklubben och bolaget.

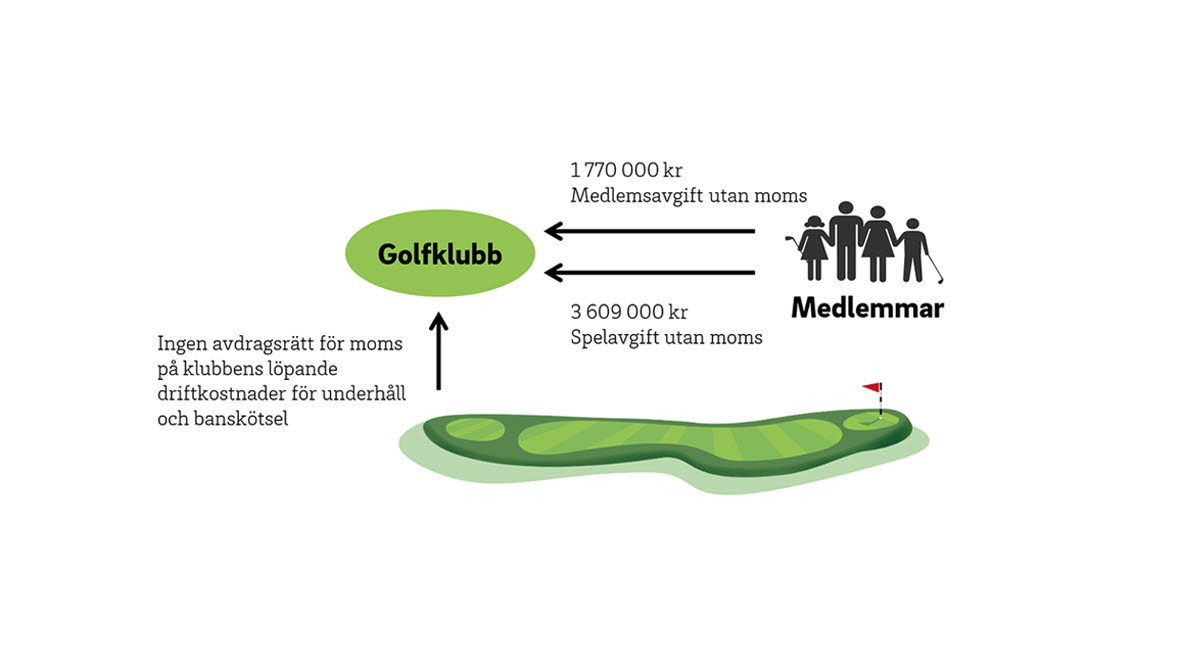

Efter den inledande analysen kan det finnas goda ekonomiska skäl till att bolagisera. En viktig anledning kan vara att golfklubben har höga driftkostnader för banskötsel eller står inför en stor investering i golfbanan, men eftersom golfklubben saknar avdragsrätt för moms på dessa kostnader blir också momsen en kostnad.

Golfklubben är begränsat skattskyldig för inkomstskatt för vissa inkomster, t.ex. avgift för golfspel för medlemmar eller gäster (greenfee).

Med det följer att golfklubben inte heller är betalningsskyldig för moms på dessa inkomster. Det innebär samtidigt att golfklubben saknar avdragsrätt för kostnader och moms som hör till dessa inkomster, t.ex. kostnader som hör till drift och underhåll av golfbanan.

Moms på fakturor blir därmed en kostnad för golfklubben och en ekonomisk utgångspunkt i frågan om bolagisering.

Bolagsbildandet

Vid bildandet av ett aktiebolag, fortsättningsvis kallat GolfAB, blir reglerna om frivillig beskattning för uthyrning av fastighet av extra intresse (läs mer i kapitel 9).

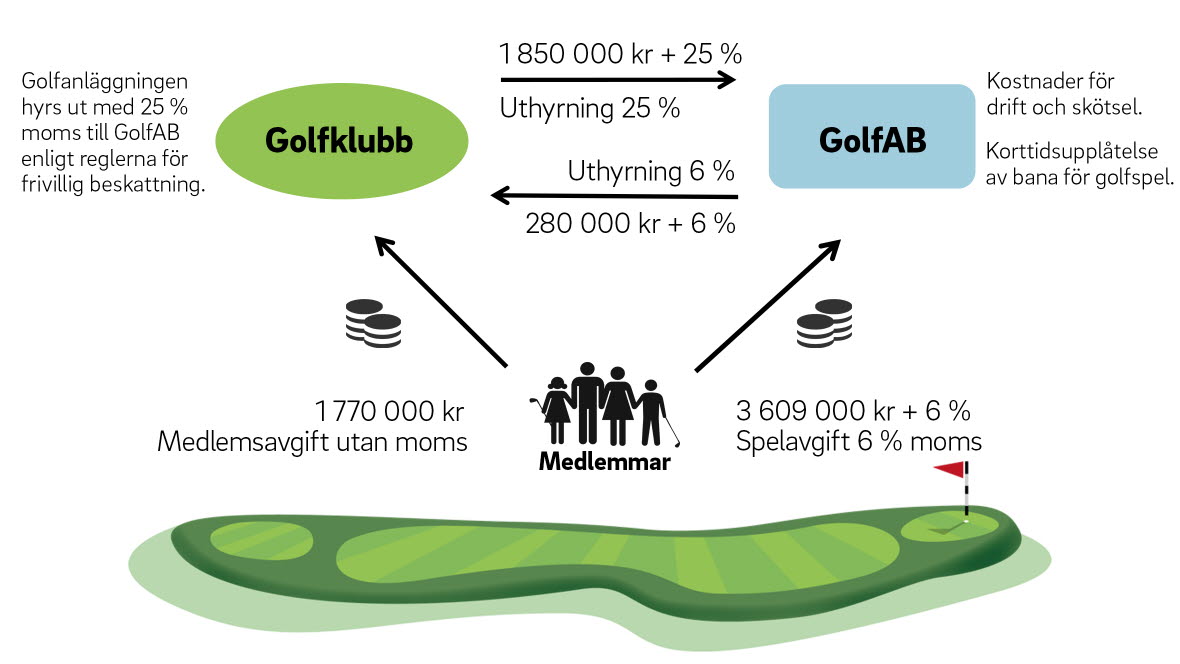

Kortfattat kan sägas att anläggningsägaren – golfklubben – hyr ut sin egen golfbana med 25 % moms och full dispositionsrätt för golfbanedrift och golfverksamhet till GolfAB.

Vid frivillig beskattning disponerar GolfAB golfbanan helt och hållet. Det är GolfAB som tar in samtliga inkomster för golfspel. Spelavgifter från medlemmar, greenfee och företagsgolf blir inkomstskattepliktiga för GolfAB och 6 % moms ska redovisas på inkomster som avser just golfspel.

GolfAB kan samtidigt göra avdrag för golfklubbens fakturerade moms på hyran samt på övriga driftkostnader eftersom GolfAB bedriver momspliktig golfverksamhet.

Effekten av att golfklubben hyr ut anläggningen med 25 % moms enligt reglerna för frivillig beskattning är att golfklubben får avdrag för moms på kostnader för den uthyrda anläggningen. Jämfört med att bedriva golfverksamheten i golfklubben gör koncernen därmed en inbesparing.

Golfklubben saknar däremot avdragsrätt för 6 % moms som ska debiteras om golfklubben återhyr och nyttjar banan för till exempel träning och tävling (se kapitel 10 om korttidsupplåtelse av idrottslokal).

Att organisera sig med ett GolfAB kan vara särskilt förmånligt i momshänseende vid ny-, till- och ombyggnationer eller vid större ingrepp i verksamheten som drar stora kostnader (se kapitel 9 om justeringsregler).

Det kan verka lockande att bilda ett GolfAB om det finns möjlighet att återfå retroaktiv moms från tidigare byggnation. Beslutet att bolagisera bör dock inte enbart styras av möjligheten att återfå moms, utan också om det kan vara ”lönsamt” att över tid lägga golfbanedriften i GolfAB. Det är därför nödvändigt att göra kalkyler avseende golfklubbens årliga kostnadsmassa och framtida investeringsplaner. Regelverket är komplext och det är därför viktigt att ha god kunskap om vad som gäller.

För det fall golfklubben är anläggningsägare och hyr ut anläggningen till GolfAB, kommer golfklubben också att bli skattskyldig för inkomstskatt avseende uthyrningen (läs mer i kapitel 15).

Det är en process och många överväganden krävs innan beslut kan fattas om att bolagisera.

Här är några exempel:

Finns det föreningsmoraliska skäl att avstå?

Är den ekonomiska ”momsvinsten” för låg?

Revision av GolfAB?

GolfAB ska vara vinstdrivande!

Bestämmer golfklubben över GolfAB?

Blir regelverket för komplext?

Kan golfklubben kliva av och avveckla GolfAB, och vad skulle det kosta?

Kommer den ideella verksamheten att försvinna?

Hur beräknas en marknadsmässig hyra?

Hur bör personalen fördelas mellan GolfAB och golfklubben?

Behövs ny kompetens hos personalen?

Hur stor blir den ökade administrativa belastningen?

Kommer eventuella lönebidrag att påverkas?

Kan det bli fastighetsskatt på hela anläggningen?

Kan det finnas andra än ekonomiska skäl till att bolagisera, till exempel renodling av verksamheterna, styrning- och ledningsfrågor?

Tips!

Jämfört med att endast bedriva golfverksamheten i golfklubben kan koncernen göra en ”momsvinst” om golfklubben får avdrag för momsen på kostnader för anläggningen när den disponeras av ett GolfAB. Reglerna är komplexa – se till att ha god kunskap om vad som gäller!

Så här fungerar momsen

Momsen är en transaktionsskatt och det innebär att det kan bli momskonsekvenser varje gång något till exempel säljs. Den som är betalningsskyldig för moms ska redovisa skatten och med det följer normalt en möjlighet att få tillbaka moms på kostnader i verksamheten.

Kortfattat fungerar momsen så här.

För att en beskattningsbar person ska vara betalningsskyldig för moms ska det finnas en:

beskattningsbar transaktion

som är momspliktig och

görs inom landet.

För att svensk moms ska utgå ska alla förutsättningarna vara uppfyllda. För en golfklubb är det kravet att vara en beskattningsbar person som inte är uppfyllt.

När golfklubben inte är skattskyldig för inkomstskatt avseende den allmännyttiga verksamheten så är golfklubben inte heller en beskattningsbar person enligt momsreglerna. Det är anledningen till att golfklubben inte redovisar moms på till exempel spelavgifter och greenfee.

Om en golfklubb till någon del bedriver verksamhet som är inkomstskattepliktig så ska momsreglerna tillämpas på ett korrekt sätt och golfklubben ska i förekommande fall momsregistreras.

Ett exempel på momsregistrering är när golfklubben hyr ut golfbanan enligt reglerna för frivillig beskattning för fastighetsupplåtelser. Då blir golfklubben skyldig att redovisa 25 % moms. Därmed får golfklubben rätt att dra av moms på kostnader kopplade till uthyrningen av golfbanan.

Medlemsavgifter utgör inte en beskattningsbar transaktion i momshänseende och faller därför helt utanför momsområdet. Det leder i sin tur till att det inte finns rätt till momsavdrag på kostnader som rör medlemsverksamheten.

Vid bolagisering kommer golfklubben och GolfAB att köpa och sälja varor och tjänster mellan sig och då gäller det att ha kunskap om hur momsen fungerar.

Golfklubben har viss avdragsrätt för moms om uthyrning av golfbanan sker med moms, men det finns andra kostnader i en golfklubb som inte medför avdragsrätt för moms. Det gäller till exempel när GolfAB återhyr banan till golfklubben enligt reglerna för korttidsupplåtelse av idrottslokal. Det blir aktuellt när golfklubben har tränings- eller tävlingsverksamhet för medlemmarna.

Exempel: Golfklubben som anläggningsägare

I det här exemplet är golfklubben anläggningsägare. Anläggningen hyrs ut med exklusiv dispositionsrätt till GolfAB enligt reglerna för frivillig beskattning för fastighetsupplåtelse. Golfklubben fakturerar därmed hyran till GolfAB med 25 % moms. Den momsen är avdragsgill i GolfAB eftersom anläggningen används för momspliktigt golfspel.

Vid samtliga tillfällen när golfklubben använder banan för idrottslig verksamhet, tävlings- och träningsverksamhet som exempelvis klubbmästerskap, måste GolfAB korttidsuthyra golfbanan till golfklubben för idrottsändamål med 6 % moms. Den momsen är inte avdragsgill i golfklubben eftersom kostnaden räknas till den momsfria medlemsverksamheten.

Medlemmen betalar medlemsavgift till golfklubben utan moms. Däremot utgår moms på medlemmens spelavgift för golfspel till GolfAB.

Skatter och golf

Det här är ett av totalt 25 kapitel i skriften Skatter och golf, som överskådligt beskriver skatte- och momsregler med koppling till golfverksamhet. Materialet har tagits fram för att i ett enkelt och lättillgängligt format beskriva bestämmelser och regelverk.

För övriga digitala kapitel, klicka här ➤

För hela skriften som PDF, klicka här ➤

Vid eventuella frågor, kontakta:

- Thomas Bergman

- Invalsfrågor, föreningsjuridik, avtal, skatter och försäkring. Handläggare Juridiska Nämnden.

- Tel: 08-622 15 12

- E-post: thomas.bergman@golf.se