Allmänt om beskattning av golfklubben

Som allmännyttig ideell förening kan golfklubben vara skattebefriad för vissa inkomster utöver medlemsavgiften. För dessa inkomster behöver golfklubben normalt inte redovisa moms. Men det finns undantag och bestämmelser som kan påverka.

Inkomstskatt

Som utgångspunkt är golfklubbar skattepliktiga för alla sina inkomster (efter avdrag för kostnader), precis som andra juridiska personer som exempelvis aktiebolag.

Men eftersom golfklubbar oftast klassas som allmännyttiga ideella föreningar finns det särskilda inkomstskatterättsliga bestämmelser som kan innebära att golfklubben är skattebefriad för vissa inkomster.

Skattefrihet föreligger i huvudsak för medlemsavgifter, kapitalinkomster, gåvor, bidrag och vissa näringsinkomster, det vill säga de näringsinkomster som har naturlig anknytning till det allmännyttiga ändamålet, eller som klassas som så kallade hävdinkomster.

Även om en näringsinkomst kan klassas som en inkomst som har naturlig anknytning till det allmännyttiga ändamålet eller som en så kallad hävdinkomst är det viktigt att vara medveten om att den ändå kan bli skattepliktig på grund av den så kallade huvudsaklighetsbedömningen (se kapitel 6).

Skatte- och momsreglerna för golfklubbar är komplexa.

För att avgöra hur golfklubbens olika inkomster ska hanteras krävs att golfklubben går igenom resultaträkningen samt klassificerar och analyserar alla poster.

Nedan redogörs för olika inkomsttyper och vad som gäller för att en golfklubb ska kunna avgöra hur en viss inkomst hanteras ur ett skattemässigt perspektiv.

Moms

En allmännyttig ideell förening med inkomster som kan undantas från inkomstskatt är normalt också undantagen från skyldighet att redovisa moms. Det följer av att momsreglerna hänvisar till skattefriheten för allmännyttiga föreningar i inkomstskattelagen.

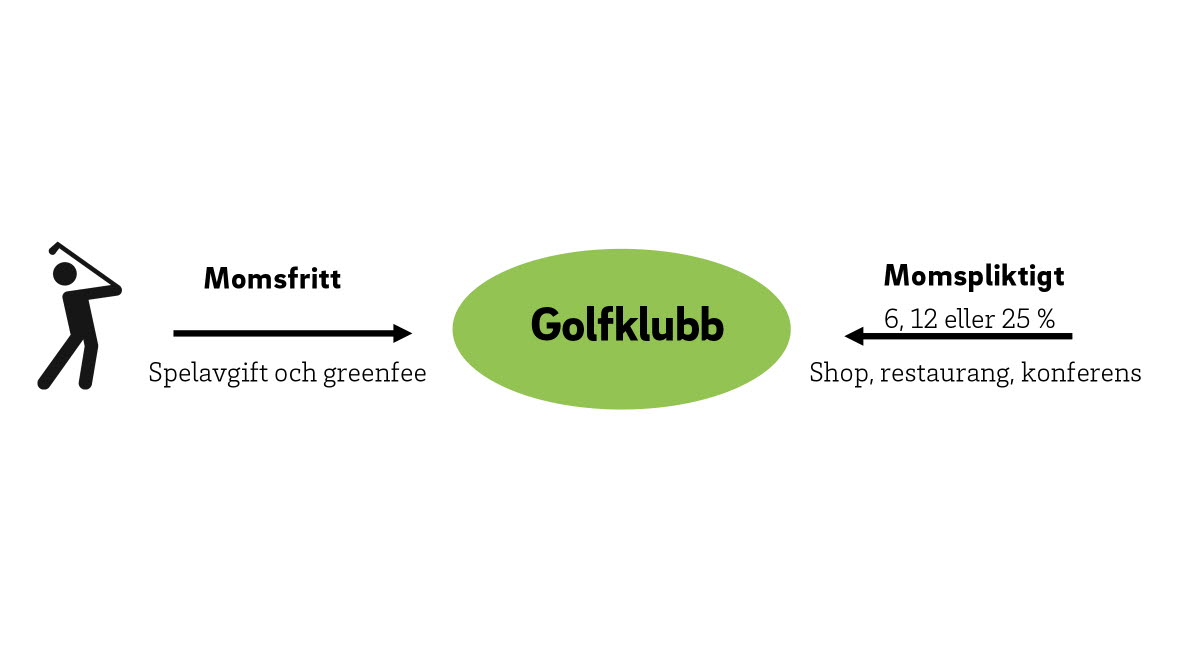

Det är anledningen till att golfklubben inte är inkomstskattepliktig för eller redovisar 6 % moms på till exempel spelavgifter och greenfee. Så länge golfklubben säljer varor och tjänster som är befriade från inkomstskatt utgår därför ingen moms. Det medför även att det inte finns avdragsrätt för moms på kostnader kopplade till verksamheten.

Är inkomsten inte inkomstskattefri enligt de särskilda bestämmelserna är den oftast momspliktig, till exempel inkomster från konferensverksamhet. En golfklubb som utöver golfverksamhet bedriver konferensverksamhet enligt gällande regler måste hantera såväl inkomstskatt som moms för alla delar utom själva golfspelet. Det kan till exempel innefatta uthyrning av konferensrum och servering i samband med att ett företag kombinerar konferens och golfspel på anläggningen.

Koppling mellan inkomstskatt och moms

Det är viktigt att se kopplingen mellan inkomstskattereglerna och moms. Om viss verksamhet anses inkomstskattepliktig kan även moms aktualiseras. Det gäller till exempel en golfklubb som driver shop, restaurang- och/eller konferensverksamhet i egen regi.

Undantag – uthyrning av golfbana och lokaler

Det finns framför allt ett undantag från det vi nu har beskrivit. Golfklubben har möjlighet att dra av moms på kostnader som är kopplade till uthyrning av golfbana och lokaler. Detta under förutsättning att golfklubben fakturerar hyresgästen med moms enligt reglerna om frivillig beskattning för uthyrning av fastighet.

Det är viktigt att sätta sig in i dessa specialregler eftersom golfklubben inte kan disponera golfbanan och lokalerna vid uthyrning med frivillig beskattning. Däremot finns möjlighet för klubben att till exempel korttidshyra golfbana och lokaler vid angivna tillfällen.

Det finns alltså särskilda bestämmelser som medför att avsteg kan göras från principen om att inkomstskattereglerna styr. Ett exempel är frivillig beskattning för fastighetsupplåtelser.

Om golfklubben hyr ut vissa lokaler till andra företag så kan uthyrningen ske med moms enligt reglerna för frivillig beskattning, oavsett om hyresintäkterna är undantagna från inkomstskatt eller inte.

Den här delen av verksamhet blir då momspliktig och därmed får moms dras av på inköp kopplade till lokalerna och uthyrningen.

Mer om dessa undantag, med konkreta exempel, hittar du i kapitel 9–11.

Skatter och golf

Det här är ett av totalt 25 kapitel i skriften Skatter och golf, som överskådligt beskriver skatte- och momsregler med koppling till golfverksamhet. Materialet har tagits fram för att i ett enkelt och lättillgängligt format beskriva bestämmelser och regelverk.

För övriga digitala kapitel, klicka här ➤

För hela skriften som PDF, klicka här ➤

Vid eventuella frågor, kontakta:

- Thomas Bergman

- Invalsfrågor, föreningsjuridik, avtal, skatter och försäkring. Handläggare Juridiska Nämnden.

- Tel: 08-622 15 12

- E-post: thomas.bergman@golf.se