- För klubben

- Juridik, skatt och försäkring

- Skatter och golf

- Skriften Skatter och golf

- 18. Arbetsgivare och uppdragstagare

Arbetsgivare och uppdragstagare

Det här gäller angående skatter och avgifter i fråga om förmåner, arvoden, kostnadsersättningar, stipendier och tävlingsvinster för både golfklubb och mottagare. Golfklubben kan undvika arbetsgivaravgifter under vissa förutsättningar genom ”halva prisbasbeloppsregeln”.

Ersättningar för arbete utfört i golfklubb eller GolfAB beskattas normalt som inkomst av tjänst hos mottagaren. Det omfattar alla typer av ersättningar, både kontant ersättning och ersättning i form av varor eller tjänster, om de inte är särskilt undantagna.

Bestämmelserna omfattar också alla som på ett eller annat sätt utför arbete, såväl anställda som ideella och förtroendevalda. Det är samma regelverk som gäller oavsett vilken kategori som personen tillhör.

Golfklubben ansvarar för preliminärskatteavdrag, inbetalning av arbetsgivaravgifter och avlämnar arbetsgivardeklarationer på samma sätt som andra arbetsgivare.

- Förmåner

I princip är alla typer av förmåner skattepliktiga om de inte är särskilt undantagna.

Ersättning för arbete som inte utgår i kontanter kallas förmån. Huvudregeln är att inkomster i annan form än kontanta medel ska värderas till marknadsvärdet.

Med marknadsvärdet avses det pris som mottagaren av förmånen skulle ha fått betala på orten om personen själv skaffat sig motsvarande varor, tjänster eller förmåner mot kontant betalning.

Exempel på förmåner kan vara luncher, kläder, hela eller delar av spelavgiften eller ersättning för resor som inte ingår i tjänsten.

Vissa förmåner ska inte värderas till marknadsvärdet utan beskattas enligt färdiga schabloner. Exempelvis finns det schabloner för kostförmån. Schablonen justeras från år till år och aktuella belopp går att finna på SKV:s hemsida.

Om arbetsgivaren lämnar en förmån till någon annan än den anställde, till exempel en anhörig eller en vän, och detta har skett som en följd av anställningen, då är förmånen skattepliktig hos den anställde.

I princip är alla förmåner skattepliktiga men det finns undantag (läs mer i flikarna nedan).

- Särskilt om kläder

När arbetsgivaren tillhandahåller kläder kan man normalt sett utgå från att det är en skattepliktig förmån. Det är endast i undantagsfall som kläder är skattefria.

Endast speciellt avsedda arbetskläder eller skyddskläder (vid exempelvis banarbete), som vanligtvis inte används privat, undantas från förmånsbeskattning.

Detta innebär att exempelvis pikétröjor, jackor, pullovers som erhålls i samband med anställning eller uppdrag ska förmånsbeskattas. Det gäller även kläder som delas ut genom ett sponsoravtal. Ett klubbemblem eller logga på kläderna ändrar inte heller huvudregeln om förmånsbeskattning.

- Särskilt om fria måltider

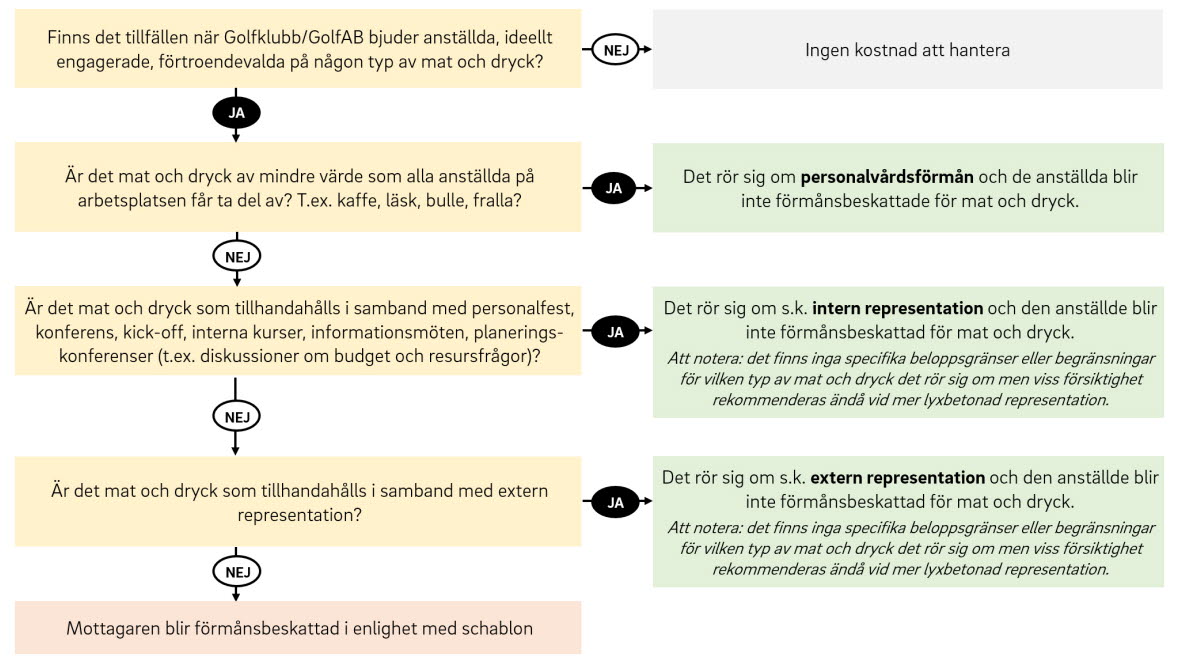

Det finns situationer där en golfklubb/ett GolfAB kan bjuda de anställda/ ideella/ förtroendevalda på exempelvis lunch, fika och middag utan att personen som blir bjuden ska beskattas. Det ska då vara fråga om situationer som kan klassas som intern eller extern representation eller personalvårdsförmån.

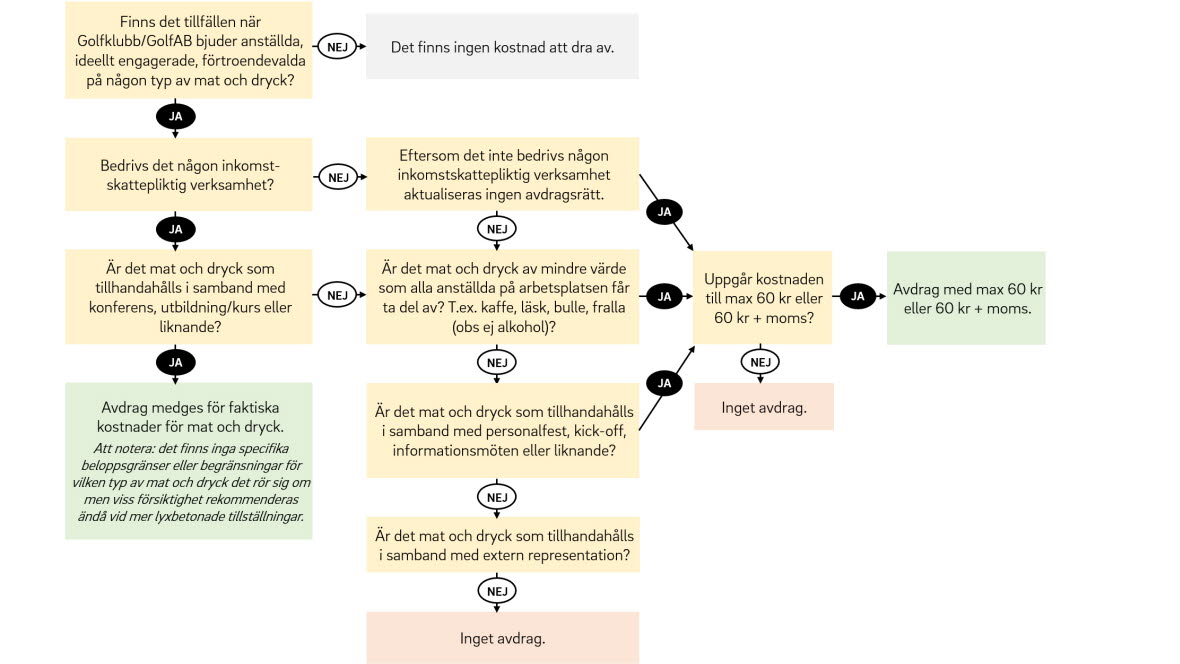

Det är viktigt att inte blanda ihop regelverket avseende eventuell beskattning av mottagarna och regelverket för avdragsrätt för arbetsgivaren, eftersom regelverken skiljer sig åt. (Se lathundar i flik nedan.)

Intern representation. Med intern representation avses exempelvis måltider som serveras i samband med fester, konferenser, kick-offer, kurser, informationsmöten, planeringskonferenser, tex diskussioner om budget och resursfrågor. Vidare är även måltider som serveras vid utflykter, grupputveckling och liknande interna möten att klassa som intern representation. Däremot räknas inte möten för planering av det löpande arbetet, s.k. arbetsluncher som intern representation.

Extern representation. Med extern representation avses exempelvis måltider som arbetsgivaren bjuder på i samband med affärsförhandlingar eller liknande.

Personalvårdsförmån. Det finns även möjlighet att tillhandahålla mat och dryck i form av så kallade personalvårdsförmåner, dvs förmåner som är av mindre värde och som har ett syfte att skapa trivsel i arbetet. Det kan vara tillfällen då det bjuds på enklare dryck och mat som kaffe, fralla, bulle, frukt eller läsk. En personalvårdsförmån måste rikta sig till hela personalen inklusive ideella och förtroendevalda och vara av enklare karaktär och mindre värde för att mottagaren inte ska förmånsbeskattas.

Om det rör sig om intern, extern representation eller annan personalvårdsförmån är mat och dryck som bjuds på inte skattepliktig för mottagaren. Det är även viktig att det inte rör sig om alltför lyxbetonad representation med för stora inslag av nöje och rekreation, då det kan leda till att mottagaren blir förmånsbeskattad.

Dokumentera

Det är viktigt att arbetsgivaren för respektive tillfälle bedömer och dokumenterar att det aktuella tillfället uppfyller kraven för att klassas som intern eller extern representation.

Av dokumentationen bör det åtminstone framgå i vilket sammanhang mötet, konferensen, utbildningen etc. hållits. Syftet, innehållet och för vilken eller vilka persongrupper.

- Avdragsrätt för förmåner

Frågan om avdragsrätt aktualiseras av naturliga skäl enbart i inkomstskattepliktiga verksamheter vilket innebär att golfklubbar sällan berörs av frågor rörande avdragsrätten. För de golfklubbar som har inkomstskattepliktig verksamhet och GolfAB:n gäller följande.

Det är viktigt att notera att regelverket avseende avdragsrätten skiljer sig från regelverket avseende beskattning av mottagaren. (Se lathundar i utfällning nedan.)

Avdragsalternativ

I princip är det tre avdragsalternativ som kan vara för handen:

a) Personalvårdsförmån

b) Intern/extern representation

c) Konferens, utbildning/kurs eller liknandeRör det sig om a) personalvårdsförmån eller b) intern/extern representation medges avdrag endast för utgifter för enklare mat och dryck som är av mindre värde. Det får inte vara fråga om mat och dryck som kan anses ersätta en måltid.

Med mindre värde avses 60 kr eller 60 kr plus mervärdesskatt. Beloppet avser utgift per person och tillfälle. Om kostnaderna för enklare mat och dryck överstiger 60 kr medges inget avdrag. Avdrag medges inte för alkoholhaltiga drycker.

För den här typen av personalvårdsförmån är momsen på kostnaderna avdragsgill om man bedriver momspliktig verksamhet. Avdrag medges även för moms på kostnad för alkohol.

Rör det sig om c) konferens, utbildning/kurs eller liknande gäller inte samma avdragsbegränsningar som i a) och b).

Här medges i stället avdrag för vissa typer av måltidskostnader inom ramen för huvudregeln om avdrag för utgifter för intäkternas förvärvande och bibehållande, inte enligt regelverket om representation som i a) och b). Det gör att avdrag kan medges för mat och dryck (även alkohol) med faktiskt belopp.

Det krävs dock omedelbart samband med verksamheten, och för konferenser måste exempelvis en heldagskonferens innehålla minst 6 timmars effektivt arbete och en veckokonferens minst 30 timmar.

Det är även viktigt att det inte är alltför lyxbetonat med för stora inslag av nöje och rekreation, då det kan leda till att mottagaren blir förmånsbeskattad.

Momsavdrag

Momsen på kostnader för (c) konferens, utbildning/kurs eller liknande är avdragsgill i sin helhet om inköpen kan hänföras till momspliktig verksamhet. För intern och extern representation (b) finns däremot begränsningar i momshänseende.

Utgifterna ska ha ett sådant omedelbart samband med verksamheten som avses i 16 kap. 2 § inkomstskattelagen. Med det avses att det är fråga om att inleda eller upprätthålla affärsförbindelser eller liknande eller då utgifterna avser jubileum eller personalvård.

Momsavdraget får inte överstiga vad som kan anses skäligt och det får högst uppgå till momsen på 300 kronor per person och tillfälle. Avdrag medges även för moms på kostnad för alkohol.

Om en restaurang- eller cateringtjänst avser både mat och spritdrycker, vin eller starköl är skattesatsen för mat 12 % och för alkoholhaltiga drycker 25 %.

Om utgiften överstiger 300 kronor exklusive moms ska momsavdraget beräknas utifrån faktiska kostnader för mat respektive alkoholhaltiga drycker. Det får då ske en beräkning där maten ska proportioneras utifrån de faktiska kostnaderna, exklusive moms för mat respektive alkoholhaltiga drycker.

Det går även att beräkna avdraget enligt en schablon. Momsavdrag kan då medges med skäliga 46 kronor per person och tillfälle (förutsatt att beloppet ryms inom det av restaurangen debiterade beloppet).

Dokumentera

Det är viktigt att arbetsgivaren för respektive tillfälle bedömer och dokumenterar att det aktuella tillfället uppfyller kraven för att klassas som intern eller extern representation, utbildning/kurs eller liknande.

Av dokumentationen bör det åtminstone framgå i vilket sammanhang mötet, konferensen, etc. hållits. Syftet, innehållet och för vilken eller vilka persongrupper.

Kostnader som hör till en golfklubbs inkomstskattefria del

Hör kostnaderna för mat och dryck till en golfklubbs inkomstskattefria del finns det inga inkomster att göra skattemässiga avdrag mot varför avdragsrätt saknas. I det här sammanhanget saknas även avdragsrätt för moms på kostnader i verksamheten.

Det kan dock finnas andra hänsyn än skattemässiga som styr vilka kostnader som ses som rimliga i en golfklubb. Förslagsvis upprättar golfklubben en intern policy för hantering av verksamhetsnära respektive verksamhetsfrämmande (alkohol) inköp.

- Lathundar avdragsrätt och förmånsbeskattning mat och dryck

Regelverket avseende avdragsrätten skiljer sig från regelverket avseende förmånsbeskattning av mottagaren. Följ lathundarna nedan för att se vad som gäller för mat och dryck i olika situationer.

För mer om avdragsrätt, se utfällningen "Avdragsrätt för förmåner" ovan.

Avdragsrätt – mat och dryck

Förmånsbeskattning av mottagare – mat och dryck

- Särskilt om fria resor

Som huvudregel och riktlinje anses resor till och från golfklubbens lokaler som privata resor till och från tjänstestället.

Ersätts resor mellan hemmet och tjänstestället kan man i de allra flesta fall utgå från att det rör sig om en sådan förmån/ersättning som är skattepliktig. Det finns dock särskilda regler för idrottsutövare. Läs mer i utfällningen ”Kostnader och ersättning i samband med tränings- och tävlingsverksamhet” nedan.

Resor som företas i tjänsten är skattefria.

- Särskilt om golf som personalvårdsförmån

I skattehänseende ser man på en arbetsgivares finansiering av friskvård och motion på två sätt. Antingen ersätter arbetsgivaren den anställdes friskvård genom ett bidrag; friskvårdsbidrag, eller så bekostar arbetsgivaren den anställdes friskvård; naturaförmån.

Det är i princip samma regelverk som gäller för undantag från beskattning oavsett om det rör sig om ett friskvårdsbidrag eller en naturaförmån.

Motion kan vara en skattefri förmån om den riktar sig till samtliga anställda, är av mindre värde och enklare slag och finns på Skatteverkets lista på godkända aktiviteter. Med mindre värde avses ett belopp om 5 000 kronor och på Skatteverkets lista på godkända aktiviteter finns numera golfspel.

Detta innebär att en arbetsgivare, under vissa förutsättningar, kan erbjuda golf som en skattefri förmån.

Det går att kombinera en naturaförmån med ett friskvårdsbidrag, vilket innebär att en arbetsgivare kan finansiera en naturaförmån och ett friskvårdsbidrag på samma gång.

- Styrelsearvode

Styrelsearvoden är ersättning för utfört arbete. Mottagaren är skattskyldig som för inkomst av tjänst. Normalt kan ersättningen endast betalas ut till en individ, det vill säga inte faktureras.

I en golfklubb bör kostnaden för styrelsearvoden fördelas mellan icke skattepliktig föreningsverksamhet och sådan näringsverksamhet som föreningen är skattskyldig för. Endast den senare delen av ersättningen utgör då avdragsgill kostnad för föreningen i den skattepliktiga verksamheten. Avdragsrättens omfattning kommer att variera från klubb till klubb beroende på verksamheten i klubben.

Sociala avgifter ska påföras i enlighet med vanliga bestämmelser, oavsett om styrelsearvodet avser en skattefri eller en skattepliktig del. Mottagaren är skattskyldig oavsett om föreningen får avdrag eller inte.

- F-skatt

Om en anställd är godkänd för F-skatt måste klubben meddela Skatteverket.

Godkännandet för F-skatt visar att personen är en företagare som själv ansvarar för att betala in sin preliminärskatt och egenavgifter på ersättning för utfört arbete (inkl. ev. förmåner).

En golfklubb/GolfAB ska inte dra av skatt eller betala arbetsgivaravgifter på ersättningen om mottagaren är godkänd för F-skatt.

Det är viktigt att uppmärksamma att golfklubben skriftligen ska meddela Skatteverket om en fysisk eller juridisk person åberopar godkännande för F-skatt när det uppenbart är fråga om anställning. Golfklubben kan annars i efterhand, tillsammans med uppdragstagaren, bli ansvarig för skatt och sociala avgifter på ersättningen.

Detta gäller till exempel styrelseuppdrag. Dessa klassas alltid som vanlig anställning och kan inte faktureras från till exempel ett bolag.

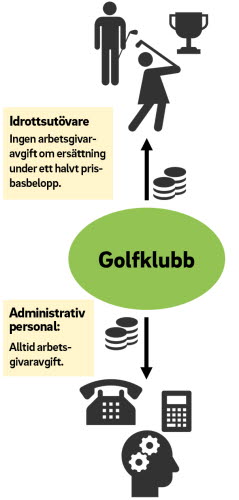

- Halva prisbasbeloppsregeln

Idrottsföreningar ska i vissa fall inte betala arbetsgivaravgifter på ersättningar till idrottsutövare. Förutsättningarna för avgiftsfrihet är följande:

den som ger ut ersättningen ska vara en allmännyttig ideell förening som har som ändamål att främja idrottslig verksamhet,

mottagaren ska vara en idrottsutövare och

den sammanlagda ersättningen som mottagaren får från idrottsföreningen under året måste vara lägre än ett halvt prisbasbelopp (se aktuellt prisbasbelopp hos SCB).

Observera att ersättning som i sig är skattefri, till exempel ersättning för boende och resor vid tjänsteresa, inte är föremål för arbetsgivaravgifter. Vidare är ersättning som undantas i enlighet med halva prisbasbeloppsregeln inte undantagna från skatt för mottagaren.

Det innebär även att inkomster som en idrottsutövare får från en idrottsförening inte är pensionsgrundande om inkomsten understiger ett halvt prisbasbelopp.

Om exempelvis en idrottsdomare har fått arvoden som vart och ett understiger ett halvt prisbasbelopp från fyra olika idrottsföreningar, kommer pensionsgrundande inkomst inte att beräknas på ersättningarna trots att de sammanlagt uppgår till 80 000 kronor.

Observera att ersättningen inte är undantagen från beskattning hos mottagaren.

Idrottslig verksamhet och idrottsutövare

Med idrottslig verksamhet avses normalt sådan verksamhet som anordnas av organisation ansluten till Riksidrottsförbundet, vilket Svenska Golfförbundet är.

Begreppet idrottsutövare kan omfatta ett stort antal olika kategorier. Hit räknas i första hand:

● Aktiva deltagare i den idrottsliga verksamheten

● Tränare

● Idrottsinstruktörer

● Domare och linjemän

● Materialförvaltare

● SpeakerÄven ledare i föreningar som regelmässigt medverkar vid träningar, tävlingar och matcher räknas som idrottsutövare, om deras medverkan är en direkt förutsättning för den idrottsliga verksamheten i föreningen.

Personer som utför administrativa eller andra arbetsuppgifter som inte är direkt kopplade till den idrottsliga verksamheten räknas inte som idrottsutövare och omfattas därmed inte av halva prisbasbeloppsregeln.

Administrativ personal räknas inte som idrottsutövare.

Det kan exempelvis gälla ledamöter i styrelse, valberedning och kommittéer, lekmannarevisor, kommittéledamöter, kontorspersonal, städpersonal, kursledare och föredragshållare.

Som idrottsutövare räknas inte heller personal med funktioner som främst riktar sig mot publiken, till exempel personal i biljettkassa, kiosk, restaurang och butik samt ordningsvakter.

Beloppsgränsen

Om en idrottsförening ger ut ersättning som överstiger ett halvt prisbasbelopp eller mer ska föreningen betala arbetsgivaravgifter på hela ersättningen, inte bara på den överskjutande delen. Det kan medföra att föreningen tvingas betala arbetsgivaravgifter retroaktivt för tidigare utbetald ersättning.

Om en idrottsförening ger ut ersättning som understiger ett halvt prisbasbelopp ska föreningen inte betala arbetsgivaravgifter på ersättningen.

- Stipendium

Inom idrottsvärlden är det vanligt med utdelning av stipendier, till exempel till unga talanger som utmärkt sig på ett eller annat sätt. Det finns självklart en mängd olika bakomliggande anledningar till att stipendiet delas ut.

Ett stipendium är generellt skattefritt om det inte kräver en motprestation.

Det finns ingen definition av begreppet stipendium i skattelagstiftningen. Allmänt sett finns dock en utbredd uppfattning om att stipendier är skattefria för mottagaren, och eftersom ett stipendium typiskt sett är en ersättning som utgår utan krav på motprestation är också ersättningen oftast skattefri.

Men det är viktigt att notera att ett stipendium inte per automatik är skattefritt för mottagaren bara för att det kallas för stipendium, utan en bedömning måste göras i varje enskilt fall.

Som en tumregel gäller att stipendier är skattefria när de inte utgör ersättning för en utförd motprestation eller ett uppdrag. Samma sak gäller när utgivandet av stipendiet inte medför någon direkt nytta för givaren.

Som utgångspunkt är det i sammanhanget viktigt att vara medveten om att i princip alla kontanta ersättningar och förmåner som en person får till följd av en idrottslig verksamhet räknas som skattepliktig inkomst.

När en medlem deltar i en tävling och gör det i golfklubbens namn kan det jämställas med att medlemmen utför idrottslig verksamhet på uppdrag av golfklubben. Detta innebär att det inte kan uteslutas att ett stipendium som utgår till en medlem i form av ett träning- eller tävlingsbidrag anses utgöra ersättning för en utförd motprestation som därmed blir skattepliktig. Se vidare angående kostnader och ersättning i samband med tränings- och tävlingsverksamhet i fliken nedan.

Även i de fall ett stipendium inte utgör ersättning för en utförd motprestation eller ett uppdrag kan stipendiet bli skattepliktigt på grund av att det betalas ut periodiskt, det vill säga med viss kontinuitet. Riktlinjen för hur länge ett stipendium kan utbetalas är max två år. Stipendier för utbildning är dock alltid skattefria, även om de utbetalas periodiskt.

Om stipendiet inte är ett skattefritt stipendium utan i stället en skattepliktig ersättning ska mottagaren beskattas för inkomst av tjänst och utbetalaren ska i förekommande fall erlägga arbetsgivaravgifter. Är stipendiet skattefritt för mottagaren är inte heller utbetalaren skyldig att påföra arbetsgivaravgifter (se vidare kapitel 18, Lathund skatter, avgifter och arbetsgivardeklaration).

Notera:

Den skattemässiga hanteringen av stipendier påverkas av till exempel syfte, person, utgivare och tidsperiod. Det krävs en bedömning i det enskilda fallet.

- Kostnader och ersättning i samband med tränings- och tävlingsverksamhet

Inom de allra flesta golfklubbar drivs en omfattande tränings- och tävlingsverksamhet. Uppläggen och vem som omfattas av verksamheten varierar stort, men gemensamt är att det kan uppstå frågor kring hanteringen av kostnader och olika typer av ersättningar.

Startavgift

Exempel 1: Golfklubben betalar startavgift för alla medlemmar som kvalificerar att tävla i golfklubbens namn.

Medlemmen har inga förpliktelser i övrigt gentemot golfklubben mer än att medlemmen tävlar och tränar för golfklubben.

Startavgiften anses då vara en del i golfklubbens föreningsverksamhet och utlöser ingen beskattning av medlemmen eller skyldighet för golfklubben att påföra arbetsgivaravgifter eller göra skatteavdrag.

Exempel 2: Golfklubben betalar startavgift för alla medlemmar som kvalificerar att tävla i golfklubbens namn.

Medlemmen har i egenskap av medlem inga förpliktelser i övrigt gentemot golfklubben mer än att medlemmen tävlar och tränar för golfklubben. Utöver tävling och träning arbetar medlemmen i golfklubbens shop.

Startavgiften anses vara en del i golfklubbens föreningsverksamhet och utlöser ingen beskattning av medlemmen eller skyldighet för golfklubben att påföra arbetsgivaravgifter eller göra skatteavdrag. Att medlemmen arbetar i golfshopen har ingen betydelse i sammanhanget eftersom startavgiften inte är en ersättning för arbetet i golfshopen.

Exempel 3: Golfklubben betalar startavgift för alla medlemmar som kvalificerar att tävla i golfklubbens namn och som tagit på sig separata uppdrag utanför tävling- och träningsverksamheten, t.ex. att vakta banan, sälja profilprodukter i golfklubbens namn och träna knattar.

Eftersom medlemmen enbart får startavgiften betald mot att medlemmen utför tjänster (andra än att delta vid träning och tävling) åt golfklubben är startavgiften skattepliktig och ska tas med i underlaget för arbetsgivaravgifter.

Golfklubben behöver inte göra skatteavdrag eller betala arbetsavgifter om den totala ersättningen från golfklubben till medlemmen understiger ett halvt prisbasbelopp (se aktuellt belopp hos SCB).

Kostnader för resa till och från tävling och boende i samband med tävling

Som utgångspunkt är det viktigt att vara medveten om att i princip alla kontanta ersättningar och förmåner som en person får till följd av en idrottslig verksamhet räknas som skattepliktig inkomst.

När en medlem deltar i en tävling och gör det i golfklubbens namn kan det jämställas med att medlemmen utför idrottslig verksamhet på uppdrag av golfklubben. Eventuella ersättningar för t.ex. resor och boende som erhålls med anledning av tävlingen är att klassa som inkomstskattepliktiga ersättningar, om det inte finns något undantag.

Ett sådant undantag är t. ex. om träningen/tävlingen kan klassas som en tjänsteresa. Vad gäller resan till och från tävlingen kan den klassas som tjänsteresa om det inte rör sig om en resa till och från tjänstestället. Med tjänsteställe avses som huvudregel det ställe där den anställda utför huvuddelen av sitt arbete. En golfspelare har sitt tjänsteställe på hemmabanan.

Golfklubben ersätter medlemmen för hel eller del av resans och boendets faktiska kostnader i samband med tjänsteresa:

Ersätter golfklubben medlemmen för resa (tåg, buss eller andra allmänna kommunikationer) till och från tävling, träning etc. på annan plats än tjänstestället (hemmabanan) är ersättningen skattefri. Vid resa med egen bil kan som max aktuellt schablonbelopp ersättas skattefritt (för information om schablonbelopp, se Skatteverkets hemsida).

Ersätter golfklubben medlemmen för boende när tävlingen/träningen är på annan ort än hemmabanan är ersättning för faktisk boendekostnad skattefri (som riktlinje mer än 50 km från hemmabanan).

Golfklubben ersätter medlemmen med traktamente och resekostnad:

Är medlemmen på tjänsteresa utanför den vanliga verksamhetsorten (mer än 50 km från hemmabanan) kan golfklubben betala ut skattefritt traktamente (om övriga förutsättningar för traktamentet är uppfyllt). Traktamentet är avsett att täcka den fördyring medlemmen har i samband med tävlingen/träningen, t.ex. boendekostnad, mat och småutgifter. Traktamentet är skattefritt upp till ett belopp som motsvarar schablonbeloppet för aktuell situation (belopp finns på Skatteverkets hemsida).

Ersätter golfklubben medlemmen för resa (tåg, buss eller andra allmänna kommunikationer) till tävling, träning etc. på annan plats än tjänstestället (hemmabanan) är ersättningen skattefri. Vid resa med egen bil kan som max aktuellt schablonbelopp ersättas skattefritt (för information om schablonbelopp, se Skatteverkets hemsida).

Det finns många olika faktorer som påverkar huruvida en ersättning för resa och boende är inkomstskattepliktig eller inte. Ovan nämnda är tänkt som en övergripande information. Rekommendationen är att alltid göra en bedömning i det enskilda fallet om det inte framgår klart och tydligt hur ersättningen ska klassas.

Minskad avgift i utbyte mot tjänster

Om avgiften för att få delta i tränings- och tävlingsverksamhet sätts ned/rabatteras i utbyte mot att medlemmen utför arbetet åt golfklubben kan det ses som ersättning för utförda tjänsten. Ett belopp som motsvarar nedsättningen bör hanteras som en inkomstskattepliktig ersättning tillika grund för arbetsgivaravgifter.

- Tävlingsvinster

Som skattepliktig inkomst räknas normalt all kontant ersättning som erhålls till följd av en idrottslig verksamhet, vilket även innefattar tävlingsvinster.

En tävlingsvinst kan under vissa förutsättningar vara skattefri. De gäller till exempel vinster i idrottstävlingar men även andra typer av priser som utgår för någon form av prestation, och som inte är att hänföra till anställning eller uppdrag. Därmed får det inte vara fråga om tävlingar som anordnas av den egna arbetsgivaren eller uppdragsgivaren.

Skattefriheten avser bland annat medaljer, plaketter och annat som har karaktären av minnesföremål. Vidare omfattar undantaget vinster i form av nyttoföremål och dylikt om värdet inte överstiger tre procent av aktuellt prisbasbelopp (för uppgift om prisbasbelopp, se SCB:s hemsida). Beloppet är ett gränsbelopp och vinster därutöver blir beskattade i sin helhet. Beloppsgränsen bedöms vid varje vinsttillfälle för sig, och inte utifrån det sammanlagda värdet under året.

När mottagaren av en tävlingsvinst är en professionell golfspelare som uppfyller kraven för att anses bedriva näringsverksamhet och denne innehar F-skatt, då är inte utbetalaren skyldig att innehålla skatt och påföra arbetsgivaravgifter.

För en mottagare som inte innehar F-skatt kan utbetalaren däremot vara skyldig att göra skatteavdrag, påföra sociala avgifter osv. För skatteavdrag, avgifter och arbetsgivardeklaration, se fliken "Lathund skatter, avgifter och arbetsgivardeklaration" nedan.

Ett pris som utges vid hole-in-one är en typ av tävlingsvinst som kan komma att beskattas enligt reglerna för tävlingsvinster. Om priset uppgår till större värden som till exempel en bil eller en resa, blir det särskilt tydligt. En professionell golfspelare med F-skatt och näringsverksamhet hanterar själv sina skatter, medan andra mottagaren ska betala inkomstskatt och då blir även utbetalaren skyldig att betala arbetsgivaravgift.

Om golfklubben är utbetalare, det vill säga förfogar över priset, ska golfklubben stå för arbetsgivaravgiften. När ett företag (sponsor) betalar ut priset är det företaget som är skyldigt att betala arbetsgivaravgift. Det förekommer även att utbetalaren har tecknat en så kallad HIO-försäkring.

Startpeng som utbetalas till följd av idrottslig verksamhet utgör inkomstskattepliktig ersättning.

Den golfspelare som i momshänseenden anses vara en beskattningsbar person som bedriver ekonomisk verksamhet, och som därmed omfattas av momssystemet ska som regel inte betala moms för tävlingsvinster och prispengar. Bakgrunden till det är att tävlingsvinster och prispengar inte anses som omsättning (försäljning av en vara eller tjänst) i momshänseende. Tävlingsvinster och prispengar anses i stället villkoras av en idrottsprestation och är underkastad en viss slumpmässighet. Den utgör därför inte ersättning för någon tjänst som idrottsutövarna har utfört.

Det motsatta gäller för den momspliktiga golfspelaren som mottar en startpeng. En startpeng utgår för att den tävlande ska ställa upp i tävlingen. Ersättningen betalas ut oberoende av utgången i tävlingen. Det kan leda till att den tävlande anses bedriva ekonomisk verksamhet och därmed vara en beskattningsbar person som ska redovisa moms på mottaget belopp. Det leder även till att idrottsutövaren har avdragsrätt för moms på kostnader i sin idrottsverksamhet.

Den som däremot endast tar emot tävlingsvinster och prispengar har inte avdragsrätt för moms i sin verksamhet. Den professionella golfspelaren har vanligen reklamuppdrag (sponsring) och dessa intäkter är momspliktiga hos den golfspelare som är en beskattningsbar person med ekonomisk verksamhet.

- Effekter av att dela personal

Det är vanligt att verksamheten i golfklubben hanteras av personal anställd i GolfAB, och ibland tvärtom. Det kan till exempel avse administrativa tjänster. Effekten blir att tjänster säljs mellan golfklubben och GolfAB.

Momsen blir en ökad kostnad för golfklubben när GolfAB fakturerar för utförda tjänster.

Dessa tjänster måste vara marknadsmässigt prissatta och i normalfallet faktureras med moms. Marknadsmässig ersättning kan avse lön + lönebikostnad med ett påslag.

Ibland används i stället möjligheten till så kallad tillikaanställning. Det innebär anställning på fler än ett ställe. Personen i fråga får då lön från både golfklubb och GolfAB utifrån hur arbetsuppgifterna är fördelade.

Anställning på två ställen leder till ökad administration för golfklubb och GolfAB. Det kan också vara ofördelaktigt för den anställde ur ett pensionsperspektiv.

Effekterna av en eventuell delad anställning bör noga analyseras. Om man inte har en delad anställning är det viktigt att hantera försäljningen av tjänster mellan golfklubb och GolfAB på rätt sätt.

Nedan är exempel på totalkostnad för en klubbchef med en månadslön på 30 000 kronor som är anställd i golfklubben respektive GolfAB:

Exempel 1: Klubbchef är anställd i golfklubben och arbetar 40 % åt GolfAB

Detta måste faktureras GolfAB. Belopp att fakturera beräknas av golfklubben på följande sätt:

● Lönekostnad: 12 000 kr

● Lönebikostnader/sociala avgifter (31,42 %): 3 775 kr

● Påslag (uppskattas av golfklubben till 15 %): 2 366 kr

● Totalt: 18 141 krGolfklubben måste fakturera med 25 % moms. Momsen får dras av i GolfAB.

Total kostnad för GolfAB: 18 141 kr

Exempel 2: VD är anställd i GolfAB och arbetar 40 % åt golfklubben

Detta måste faktureras golfklubben. Belopp att fakturera beräknas av GolfAB på följande sätt:

● Lönekostnad: 12 000 kr

● Lönebikostnader/sociala avgifter (31,42 %): 3 775 kr

● Påslag (uppskattas av GolfAB till 15 %): 2 366 kr

● Totalt: 18 141 krGolfAB måste fakturera med 25 % moms, d.v.s. 4 535 kr. Momsen blir en kostnad i golfklubben.

Total kostnad för golfklubben: 22 676 kr

- Lathund skatter, avgifter och arbetsgivardeklaration

Ersättning till idrottsutövare från golfklubb

Ersättning från golfklubb Arb.givar-avg. Skatte-avdrag Arb.givar-deklaration Skatteplikt mottagare Från 1 kr upp till 99 kr (under 1 år) Nej Nej Nej Ja Från 100 kr upp till ½ prisbasbelopp Nej Nej Månad eller år (valfritt) Ja Ett ½ prisbasbelopp och högre Ja Ja Ja Ja Ersättning till idrottsutövare från GolfAB

Ersättning från övriga (t.ex. GolfAB) Arb.givar-avg. Skatte-avdrag Arb.givar-deklaration Skatteplikt mottagare Från 1 kr upp till 99 kr (under 1 år) Nej Nej Nej Ja Från 100 kr upp till 999 kr (under 1 år) Nej Nej Månad eller år (valfritt) Ja Från 1 000 kr/år och uppåt Ja Ja* Ja Ja *Förutsatt att ersättning/månad överstiger 100 kr.

Ersättning från golfklubb och GolfAB till anställd personal och andra

Ersättning Arb.givar-avg. Skatte-avdrag Arb.givar-deklaration Skatteplikt mottagare Från 1 kr upp till 99 kr (under 1 år) Nej Nej Nej Ja Från 100 kr upp till 999 kr (under 1 år) Nej Nej Månad eller år (valfritt) Ja Från 1 000 kr/år och uppåt Ja Ja* Ja Ja * Förutsatt att ersättning/månad överstiger 100 kr.

Nytt system med arbetsgivardeklarationer har ersatt de gamla kontrolluppgifterna

Den 1 januari 2019 ersattes systemet med årliga kontrolluppgifter av ett nytt system med redovisning av lön och skatteavdrag på individnivå varje månad via arbetsgivardeklarationen (AGI).

Uppgifterna som lämnas på individnivå i arbetsgivardeklarationen är ungefär samma som tidigare lämnades i den årliga kontrolluppgiften. Vissa uppgifter behöver man dock inte lämna i arbetsgivardeklarationen, till exempel uppgifter om förmån av fri parkering och bilmodell vid bilförmån.

Redovisningstidpunkten är oförändrad och arbetsgivardeklarationen kan liksom tidigare lämnas elektroniskt eller på papper.

Skatter och golf

Det här är ett av totalt 25 kapitel i skriften Skatter och golf, som överskådligt beskriver skatte- och momsregler med koppling till golfverksamhet. Materialet har tagits fram för att i ett enkelt och lättillgängligt format beskriva bestämmelser och regelverk.

För övriga digitala kapitel, klicka här ➤

För hela skriften som PDF, klicka här ➤

Vid eventuella frågor, kontakta:

- Thomas Bergman

- Invalsfrågor, föreningsjuridik, avtal, skatter och försäkring. Handläggare Juridiska Nämnden.

- Tel: 08-622 15 12

- E-post: thomas.bergman@golf.se